令和6年分所得税確定申告に向けてアクタス税理士法人

2024年12月23日

令和6年分の所得税の確定申告の期限は、令和7年2月17日(月)から3月17日(月)となっています。還付申告は、2月17日以前にも提出ができます。今回は今年の確定申告から変更された事項、また事前に用意しておくべき資料についてご案内します。

令和6年分からのe-TAX変更点

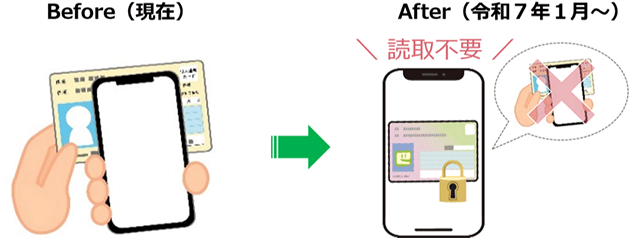

所得税の確定申告においては、国税庁「確定申告書等作成コーナー」を利用して電子申告が可能です。令和6年分からはすべての画面でスマホ向けの画面に変更されました。また事前にスマホ用電子証明書をマイナポータルで取得することで、読み取り不要で申告書の送信が可能になります(Android™限定)。

-

※

Android™でのみ利用可能です。

-

※

iOSについては、デジタル庁で令和7年春にスマホ用電子証明書搭載サービスのリリースを予定していることから、順次対応を予定しています。

-

※

Androidの名称は、Google LLCの商標または登録商標です。

-

※

スマホ用電子証明書を利用するためには、マイナポータルアプリから利用申請及び登録が必要です。

-

※

利用できる認証方法は、スマートフォンの機種によって異なります。

さらにマイナポータル連携で取得できる収入関係や控除関係の明細も以下の通り拡大しています。

| 収入関係 | 給与所得の源泉徴収票・公的年金等の源泉徴収票・株式の特定口座年間取引報告書 |

|---|---|

| 控除関係 | 医療費・ふるさと納税・社会保険(国民年金保険料・国民年金基金掛金)・生命保険・地震保険・iDeCo(個人型確定拠出年金)・小規模企業共済掛金・住宅ローン控除関係 |

いまのうちに確認準備しておくべきこと

ふるさと納税を行った方

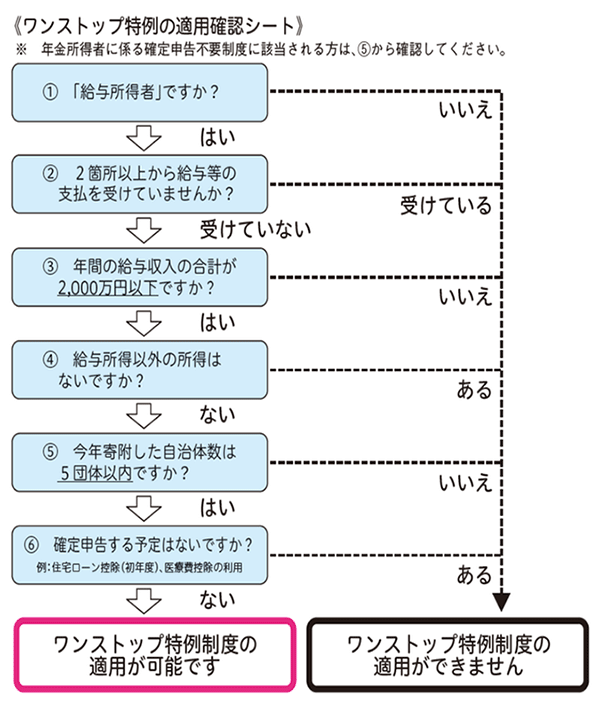

ふるさと納税を行った場合、各自治体より届く「寄附金の受領書」もしくはふるさと納税の仲介事業者が発行する「寄附金控除に関する証明書」が必要になります。給与所得者でワンストップ特例申請をしている場合は確定申告が不要になりますが、例えば、年収2,000万円を超える所得者である場合や医療費控除等の税額控除を受けたい場合、1年間の寄附先が6自治体以上だった場合やワンストップ特例制度の申請書類を1月10日必着で送付できなかった場合には確定申告が必要となります。

ふるさと納税ワンストップ特例制度とは?

確定申告の不要な給与所得者等が寄附を行う場合、確定申告を行わずにふるさと納税の寄附金控除を受けられる特例があります。この特例を受けるためには、ふるさと納税先の自治体数が5団体以内で、それぞれに申請書を提出する必要があります。また、特例の適用を受ける方は、所得税からの控除は発生せず、ふるさと納税を行った翌年の6月以降に納付する住民税の減税という形で控除が行われます。

出典:国税庁 令和6年確定申告特集(準備編)

医療費の支出または医薬品の購入があった方

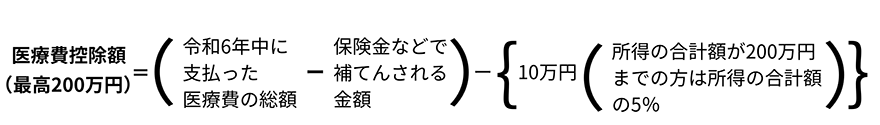

1年間の医療費の支出が10万円を超えた場合には医療費控除を受けることができます。また1年間で健康診断等を受けている方で、ドラッグストアや薬局等で購入できる「OTC医薬品」の購入が年間12,000円を超えた場合、医療費控除の特例として所得控除を受けられるセルフメディケーション税制との選択が可能です。

どちらが有利かは状況によって異なるため、今のうちにシミュレーションをしておくことをお勧めします。

| 医療費控除 | セルフメディケーション税制 | |

|---|---|---|

| 対象者 |

|

|

| 計算方法 | 1年間の医療費の合計額-保険金などで補てんされる金額-100,000円もしくは所得金額の5%のうち少ない金額(控除限度額2,000,000円) | 1年間のOTC医薬品購入費-保険金などで補てんされる金額-12,000円(控除限度額88,000円) |

| マイナポータル連携 | 可 | 不可 |

| 添付書類 | 医療費控除の明細書 | セルフメディケーション税制の明細書 |

セルフメディケーション税制とは

健康の保持増進及び疾病の予防として一定の取組を行っている方が、その年中に自己又は自己と生計を一にする配偶者その他の親族のために12,000円を超える対象医薬品を購入した場合には、「セルフメディケーション税制」(通常の医療費控除との選択適用)を受けることができます。

この控除を受ける場合には、通常の医療費控除を受けることができませんので、ご留意ください。

医療費の領収書が多い場合は、医療費集計フォームで入力すると便利です

「医療費集計フォーム」は、支払った医療費の内容を表計算ソフト(エクセルなど)で入力・集計するためのフォーマットです。

「医療費集計フォーム」に入力・保存したデータは、確定申告書等作成コーナーの医療費控除の入力画面で読み込み、反映することができますので、医療費の領収書の枚数が多い方は、「医療費集計フォーム」を利用した入力が便利です。

セルフメディケーション税制の適用を受ける方は、「医療費集計フォーム」をご利用いただけません。

出典:国税庁 令和6年確定申告特集(準備編)

生命保険料、地震保険料等の支出がある方

マイナポータル連携に対応した事業者との契約であれば自動入力が可能です。なお、親族の名義の生命保険料等が控除の対象となる場合において、その親族の方とご自身の双方がマイナンバーカードを取得している場合に限り、代理人登録を行うことでマイナポータル連携による申告書の作成が可能です。なお、給与所得者で年末調整にて調整済みの場合は、マイナポータル連携で二重に入力しないよう注意が必要です。

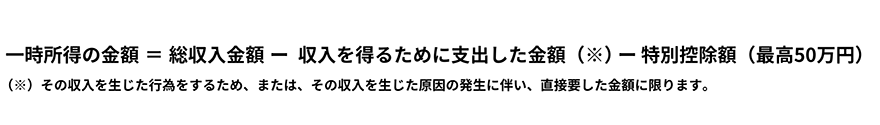

一時所得に該当する収入のある方

一時所得に該当する収入は、申告が漏れやすいので注意が必要です。

まず、ふるさと納税の謝礼として特産品を受領した場合、その時価が一時所得となります。また、生命保険の一時金や損害保険の満期返戻金の収入があった場合、「受け取った保険金額」から「これまでに支払った保険料」を差し引いた金額が一時所得となります。いずれも50万円の特別控除があるため、ふるさと納税や受け取る保険金その他の一時所得の合計が50万円を超える場合、確定申告が必要となりますのでご確認ください。

確定申告では様々な各種控除が認められておりますが、ご自身が受けられる控除であったとしてもその存在を知らなければ受けられないまま終わってしまいます。

確定申告を効率的に行うために、事前にふるさと納税の証明書や医療費控除の明細書等を準備し、マイナポータル連携を活用していきましょう。

Q&A

-

Q1今年は定額減税がありますが、個人で何か対応すべきことはありますか。

-

A1

給与所得者の場合、定額減税の処理は雇用主が行いますので個人で行う手続きは特段ありません。ただし、同一生計配偶者等に係る定額減税の適用を受けている方で、医療控除等の適用を受けるため確定申告をおこなう場合は、定額減税の対象となる同一生計配偶者の氏名やマイナンバーを確定申告書へ記載する必要があります。個人事業主の場合は、予定納税額から定額減税分の金額が控除されておりますが、減税しきれなかった金額がある方は確定申告でその金額を控除します。

-

Q2マイナポータル連携をしていれば紙の資料は用意しなくても大丈夫ですか。

-

A2

マイナポータル連携はすべての税額控除に対応しているわけではありません。連携非対応の税額控除を受けたい場合は、従来通り紙面等資料の用意が必要です。

代表的な連携非対応の税額控除は以下の通りです。

- ふるさと納税以外の国、地方自治体、特定公益増進法人などへの寄附金控除を受けたいとき

- 特定口座以外の口座で管理している上場株式等の配当控除を受けたいとき

- 生命保険料および地震保険料等の支出がある場合で事業者側が連携非対応のとき

-

雑損控除を受けたいとき

-

Q3寄附金控除の対象になるのは、国や地方自治体への寄附だけでしょうか。

-

A3

国や地方自治体への寄附以外にも寄附金控除の対象になるものがあります。

具体的には以下の団体等への寄附金が対象となる可能性があります。

- 公益社団法人、公益財団法人等の公益を目的とした事業をおこなう法人または団体への寄附金

- 特定公益増進法人などに対する寄附金

- 政党または政治資金団体への寄附金(政治資金規正法違反のものを除く)

- 認定NPO法人への寄附金のうち、特定非営利活動に係る事業に関するもの

なお、政治活動に関する寄附金、認定NPO法人等に対する寄附金または公益社団法人等に対する寄附金のうち一定のものについては、所得控除に代えて、税額控除を選択することができます。

-

Q4年末調整の際に控除証明書の提出漏れがあり、確定申告で控除を受けることは可能でしょうか。

-

A4

還付申告の手続きを行うことで納めすぎた所得税の還付を受けることができます。通常の確定申告書を記載のうえ、年末調整の際に提出しなかった控除に関する資料を添付して提出すれば問題ありません。還付申告書は確定申告の時期とは関係なく、その年の翌年1月1日から5年間提出することが可能です。

-

Q5自然災害で被害を受けました。何か優遇を受けるための制度はないでしょうか。

-

A5

自然災害や盗難等で被害を受けた場合について、雑損控除の対象になる場合があります。次の(1)と(2)のうちいずれか多い方の金額が控除の対象になります。

-

(1)(損害金額+災害等関連支出の金額-保険金等の額)-(総所得金額等)×10%

-

(2)(災害関連支出の金額-保険金等の額)-5万円

雑損控除を受ける場合には、損害額の明細、被災証明書、災害関連支出の領収書などが必要となります。保険金が入る場合はその明細も添付が必要です。

-

著者プロフィール

アクタス税理士法人

税理士、公認会計士、社会保険労務士など100名を超えるプロフェッショナルが中心となり、クライアントのライフステージに応じたあらゆるニーズに対応したサービスを提供しています。

今すぐ読みたいおすすめ情報

会社の処方箋についてのご相談・見積・お問い合わせ

キヤノンシステムアンドサポート株式会社