令和6年度:賃上げ促進税制の拡充等アクタス税理士法人

2024年7月10日

令和6年度においては、物価上昇を上回る所得の増加を目指し、さまざまな政策が用意されています。これには、所得税・住民税の定額減税も含まれます。今回は、企業にとって賃上げをすることで税制優遇される「賃上げ促進税制の拡充」を中心に、中小企業の賃上げにつながることを目的とした補助金をご紹介します。

賃上げ促進税制の延長・拡充

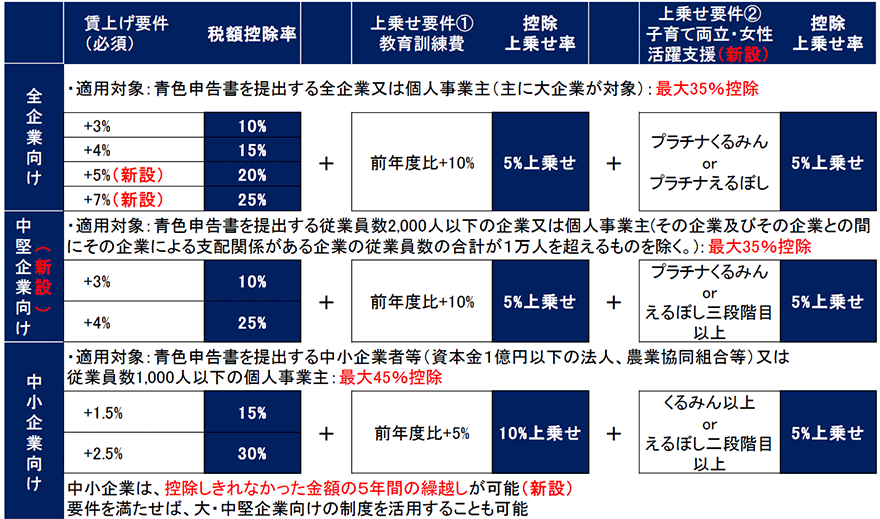

賃上げ促進税制は、令和6年度税制改正により、優遇を受けられる仕組みがより強化されました。強化ポイントをまとめると、次のようになります。

税制優遇期間の延長

昨年度までの賃上げ促進税制は2年間の税制措置でしたが、将来の状況を予測しながら賃上げの計画がしやすいように、税制措置期間が3年間に延長されました。

インセンティブ強化

大企業には高い賃上げに対する税額控除率を強化し、中堅企業の枠が新たに設けられました。また、教育訓練費増加による税額控除の要件を緩和し、子育てや女性活躍支援に積極的な企業には税額控除率を5%上乗せする措置を創設します。

上乗せ要件は、仕事と子育てとの両立支援(くるみん認定)と女性活躍支援(えるぼし認定)のいずれか一方の要件を満たすだけでもよく、両方の要件を満たすならば、両方の上乗せ率を適用することも可能です。

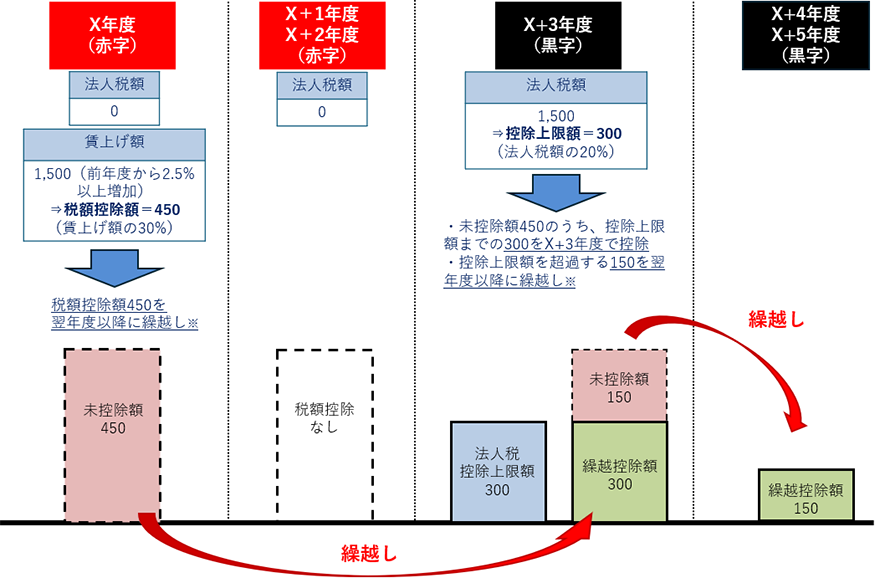

繰越控除制度の創設

中小企業については、赤字法人でも賃上げ促進税制を活用できるよう、5年間の繰越控除制度が設けられました。

【繰越控除措置のイメージ】

-

※

未控除額を翌年度以降に繰り越す場合は、未控除額が発生した年度の申告において、「給与等の支給額が増加した場合の法人税額の特別控除に関する明細書」を提出する必要があります。

【税額控除率のまとめ】

出典:中小企業庁(2024)「賃上げ促進税制」パンフレット、一部加工

-

※

「資本金10億円以上かつ従業員数1,000人以上」又は「従業員数2,000人超」のいずれかに当てはまる場合は、マルチステークホルダー方針の公表及びその旨の届け出を行うことが適用の条件となります。

-

※

中堅企業においても「資本金10億円以上かつ従業員数1,000人以上」の企業は、マルチステークホルダー方針の公表及びその旨の届け出が必要となります。

- 控除限度額:法人税額等の20%

- 適用期間:令和6年4月1日から令和9年3月31日までの間に開始する各事業年度

中小企業省力化投資補助金の創設

中小企業の「稼ぐ力」を高めるための投資支援として、「中小企業省力化投資補助金」が導入されます。この補助金は、令和8年9月末までの間に複数回の公募を行うことになっています。

「中小企業省力化投資補助金」とは、IoTやロボットなどの付加価値額向上や生産性向上に効果的な汎用製品を「製品カタログ」から選択し、導入することで、中小企業等の付加価値や生産性の向上、さらには賃上げにつなげることを目的とした補助金です。この補助金では、「大幅な賃上げ」を行った場合に、補助上限額が引き上げられることになっています。

【補助率と補助上限額】

| 従業員数 | 投資補助率 | 補助上限額 | 賃上げ達成時の補助上限額 |

|---|---|---|---|

| 5人以下 | 1/2以下 | 200万円 | 300万円 |

| 6~20人 | 500万円 | 750万円 | |

| 21人以上 | 1,000万円 | 1,500万円 |

-

※

補助事業期間終了時点で、次の賃上げ目標のいずれも達成する見込みの事業計画を策定し、申請時に賃金引き上げ計画を従業員に表明する事業者は、補助上限額が引き上げられます

-

事業場内最低賃金を45円以上増加させること

-

給与支給総額を6%以上増加させること

企業の経営者や人事担当者は、従業員のモチベーションと能力を高め、人材を定着させるために、賃上げ促進税制を含むさまざまな施策を積極的に検討することが重要です。教育機会の拡大や適切な報酬の提供は、従業員の生産性向上に寄与し、結果として企業の成長にもつながります。

賃上げ促進税制を活用し、自社の成長機会に活かしましょう。

Q&A

-

Q1賃上げ促進税制の新たな上乗せ措置の「くるみん」について教えてください。

-

A1

「くるみん・プラチナくるみん」は、厚生労働大臣が子育てサポート企業に対して認定します。企業は次世代育成支援対策推進法に基づき行動計画を策定し、目標達成後に申請します。認定基準は育児支援制度の整備や地域活動参加などで、10項目を満たす必要があります。プラチナ認定は、くるみん認定を既に受けた企業がさらに高い水準で支援を行うことで受けられます。

-

Q2もう一つの上乗せ措置の「えるぼし」についても教えてください。

-

A2

「えるぼし・プラチナえるぼし」は、厚生労働大臣が女性の活躍推進において優れた企業に対して認定します。企業は一般事業主行動計画を策定し、女性の採用や継続勤務、管理職の割合などの具体的な取組基準を満たして申請します。5つの基準の達成状況に応じて、えるぼし認定は3段階に分かれます。さらに、えるぼしの認定を受けた企業のうち、一般事業主行動計画の目標達成や女性の活躍推進に関する取組の実施状況が特に優良である等の一定の要件を満たした場合に、プラチナえるぼし認定を受けることができるようになります。

-

Q3賃上げ促進税制の中堅企業に該当した場合の計算手順はどうなりますか?

-

A3

中堅企業に該当する場合は、大企業と同じ計算手順となります。適用要件である賃上げ率の判定は、「継続雇用者給与等支給額の増加割合」を使って判定します。要件を満たす場合は、「雇用者給与等支給額の増加額」に控除率(上乗せ措置も加味しながら)を乗じて、税額控除額を計算していくことになります。

-

Q4中小企業向けの新制度である「5年間の繰越控除制度」のポイントを教えてください。

-

A4

中小企業については、控除適用年度が赤字で法人税額が0となり控除できなかった金額や、法人税額の20%超の控除しきれなかった金額について、5年間繰り越すことができることになります。

適用にあたっては、控除できなかった年度の申告で、「給与等の支給額が増加した場合の法人税額の特別控除に関する明細書」の提出が必要となります。また、繰り越された税額控除分は、いつでも控除できるわけでなく、繰越控除を行う事業年度において、雇用者給与等支給額が前年度より増加している場合に限り適用されることになるので、注意してください。 -

Q5中小企業省力化投資補助金の製品カタログにはどういった製品が載っているのでしょうか

-

A5

中小企業省力化投資補助金の製品カタログには、清掃ロボット、配膳ロボット、自動倉庫、検品・仕分システム、無人搬送車、スチームコンベクションオーブン、券売機、自動チェックイン機、自動精算機、タブレット型給油許可システム、オートラベラー、飲料補充ロボットなどが掲載されています。

著者プロフィール

アクタス税理士法人

税理士、公認会計士、社会保険労務士など100名を超えるプロフェッショナルが中心となり、クライアントのライフステージに応じたあらゆるニーズに対応したサービスを提供しています。

今すぐ読みたいおすすめ情報

会社の処方箋についてのご相談・見積・お問い合わせ

キヤノンシステムアンドサポート株式会社