10月からの消費税10%・軽減税率には、どんな準備が必要でしょうか?

~消費税10%・軽減税率への準備 その1~

2019年1月7日

10月1日より消費税が増税され、「軽減税率」が導入されます。

「軽減税率という言葉は聞いたことあるけど、どんな準備が必要なの?」

「軽減税率は食品が対象ですよね?うちは食品を取り扱わないから関係ないよ!」

という方も多いのではないでしょうか。

今回は新しく変わる消費税・軽減税率についてご紹介します。

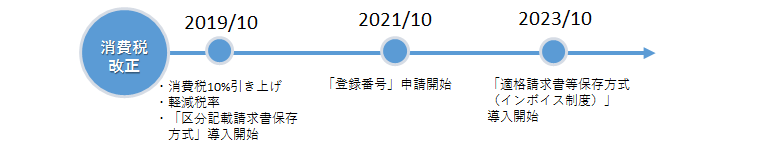

消費税に関する今後のスケジュール

下図のように、2019年10月1日より「消費税10%・軽減税率」が開始となり、同時に「区分記載請求書方式」が導入されます。

この「区分記載請求書方式」は、4年後に実施される「適格請求書等保存方式(インボイス制度)」の前段階となります。2023年の「適格請求書」はすべての企業へ発行義務が課せられます。したがって、2019年10月以降は、段階的かつ継続的な対応が必要です。

軽減税率の対象品目は?

消費税率8%に据え置かれる代表的な品目の例は

- 定期購読契約が締結された週2回以上発行される新聞。

-

食品類:酒類を除く食品表示法に規定されている食品。

(※酒類、外食、ケータリングの食事などについては軽減税率の対象とならず、消費税率10%が適用されます。)

などとなります。

対象の事業者は?

A社:「うちは酒類以外の食品の販売のみだから、全部消費税率8%だね!」

B社:「自分の会社は、食品を取り扱わないから全部消費税率10%にするよ」

軽減税率は仕入税額も対象となるため、たとえばA社の場合は、食品以外に食品を入れる包装材やレジ袋の仕入税額の計算は標準税額(10%)が適用されます。

またB社の場合、来客用に使用する飲食料品や取引先への贈答品を経費で購入した場合、軽減税率(8%)が適用されます。

したがって、軽減税率は業種問わずすべての事業者が対象となります。

事業者はどんな準備が必要?

大きく分けて【商品管理】と【申請・納税】に対して準備を行う必要があります。

商品管理について

軽減税率の対象となる「食品」などを扱う企業は以下の対応が必要です。

税額の確認と価格表示の変更

まず自社で取り扱っているすべての商品について、軽減税率が適用か適用外かを確認し、必要に応じて10月1日から価格表示を変更しましょう。

軽減税率に対応したレジやシステムの導入

商品を販売した際に発行する領収書や取引先からの請求書発行依頼に対応できるように、レジやシステムのアップデートなどの準備が必要です。

申請・納税について

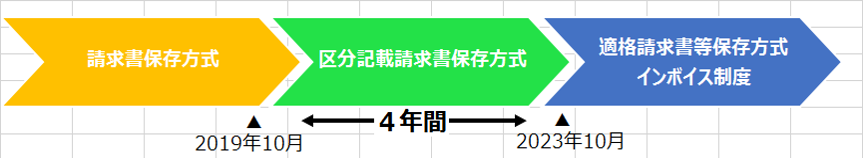

消費税の仕入税額控除の要件となっている請求書の保存方式は、以下のスケジュールで変更されます。まずは2019年10月1日からの「区分記載請求書保存方式」に対応するためシステムを見直しましょう。

適格請求書等保存方式(インボイス制度)への準備

2023年10月1日以降は、記載事項に「適格請求書発行事業者の登録番号」と「税率ごとの消費税額および適用税率」を加えた「適格請求書」の発行がすべての事業者に義務付けられます。

適格請求書の発行は事業者登録番号が必要です。事前登録申請は2019年4月からの予定となっています。

まずは10月1日からの消費税増税・軽減税率そして区分記載請求書保存方式に、現在ご利用中の会計・販売管理システムが対応できるか見直してみましょう。

日々の業務効率に役立つ情報から、業界の最新トレンドなどをお届け!最新のオンラインセミナー情報もお届けします。

関連情報

-

知ってトクする!なるほどオフィスのヒント集

知ってトクする!なるほどオフィスのヒント集思わず「なるほど」と唸るヒントがここに!ITをはじめ、快適なオフィスやインフラ環境構築のヒントをキヤノンシステムアンドサポートの持つノウハウと共にご提供します。

-

チャレンジ!Excel

チャレンジ!Excel「入力が楽になるショートカットキー特集」「経年月日の表示方法」など、Excelの便利な使い方をご紹介します。

-

パソコンなんでもQ&A

パソコンなんでもQ&AWindowsの操作からOfficeを活用するコツまで、幅広い情報をご紹介しています。

-

複合機の便利な使い方

複合機の便利な使い方「白抜きでコピーする方法」「スキャンのお悩み解決」など、複合機の便利な使い方をわかりやすく解説します。

-

コラム:会社の処方箋

コラム:会社の処方箋制度改正やセキュリティ・生産性向上など企業のDX推進に役立つビジネストレンド情報をわかりやすくお届けします。

お役立ち情報

会社の処方箋についてのご相談・見積・お問い合わせ

キヤノンシステムアンドサポート株式会社