軽減税率と区分記載請求書保存方式に対して

経理部門はどんな準備が必要でしょうか?

~消費税10%・軽減税率への準備 その2~

2019年2月1日

10月1日より「消費税増税・軽減税率」と「区分記載請求書方式」が開始となります。

今回は、「区分記載請求書方式」とはどのようなものか、この方式になることで帳簿への記入方法がどのように変わるのか、なぜ記入方法の変更が必要なのか、などについてご説明します。

「軽減税率」に必要な対応は?

軽減税率の対象となる品目を「販売する」企業では

10月1日以降、区分記載請求書を発行できるように準備していきましょう。

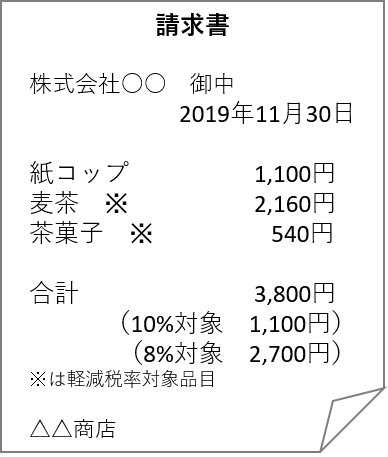

「区分記載請求書等保存方式」とは、現行の「請求書等保存方式」に加え、以下2点が追加された方式です。

- 軽減税率の対象品目

- 税率ごとに合計した税込み対価の額

その他、価格表示方法の検討やレジ対応を行う必要があります。

軽減税率対象品目を経費として「購入する」企業では

10月1日以降、軽減税率対象品目を購入すると、「区分記載請求書」を受け取ることになります。

帳簿には、消費税が10%で購入したものと8%で購入したものを区分して記載する必要があります。

帳簿に区分して記載する理由は?

課税事業者の消費税額の算出方法は以下の構造になっています。

(売上に含まれる消費税額)-(仕入・経費に含まれる消費税額)=(納付する消費税額)

今までは消費税率が一律だったため、シンプルに売上や仕入・経費の額に8%分(8/108)を掛けることで、消費税額を算出できました。

しかし、軽減税率が導入されることで消費税率が2通り存在するため、軽減税率対象品目とそれ以外の品目を区分し、それぞれの消費税額を算出しなければなりません。

たとえば、

- 売上が税抜20,000円

- 仕入・経費が税抜10,000円(うち4,000円分が雑貨、6,000円分が食品類)

であったとします。

現行税率8%の場合、売上は税込み21,600円、仕入・経費は税込み10,800円となり、消費税額は以下の式で算出できます。

(21,600×8/108)-(10,800×8/108)=800円

しかし10月1日以降、軽減税率が導入されると、以下のように複雑化されます。

売上に含まれる消費税額(10%分)-仕入・経費に含まれる消費税額(10%分+8%分) =消費税額

前述の例においては、売上額は消費税率10%のため税込み22,000円になり、仕入・経費の税込み価格は、雑貨は消費税率10%なので4,400円、食品は消費税率8%なので6,480円となります。

税額を求める式は以下の通りです。

(22,000×10/110)-(4,400×10/110+6,480×8/108)=1,120円

仕入・経費について帳簿に軽減税率対象品目を分けて記載することで、正しい税額を算出することができます。

以上のように、軽減税率の導入にあたっては経理部門でも準備が必要です。

お使いの会計システムが軽減税率に対応できるかどうか、まずはご確認ください。

日々の業務効率に役立つ情報から、業界の最新トレンドなどをお届け!最新のオンラインセミナー情報もお届けします。

関連情報

-

知ってトクする!なるほどオフィスのヒント集

知ってトクする!なるほどオフィスのヒント集思わず「なるほど」と唸るヒントがここに!ITをはじめ、快適なオフィスやインフラ環境構築のヒントをキヤノンシステムアンドサポートの持つノウハウとともにご提供します。

-

チャレンジ!Excel

チャレンジ!Excel「入力が楽になるショートカットキー特集」「経年月日の表示方法」など、Excelの便利な使い方をご紹介します。

-

パソコンなんでもQ&A

パソコンなんでもQ&AWindowsの操作からOfficeを活用するコツまで、幅広い情報をご紹介しています。

-

複合機の便利な使い方

複合機の便利な使い方「白抜きでコピーする方法」「スキャンのお悩み解決」など、複合機の便利な使い方をわかりやすく解説します。

-

コラム:会社の処方箋

コラム:会社の処方箋制度改正やセキュリティ・生産性向上など企業のDX推進に役立つビジネストレンド情報をわかりやすくお届けします。

お役立ち情報

会社の処方箋についてのご相談・見積・お問い合わせ

キヤノンシステムアンドサポート株式会社