【年収の壁160万円時代へ】

令和7年税制改正で変わる年末調整・源泉徴収の注意点を専門家が徹底解説!

令和7年度税制改正において、いわゆる「年収の壁」の抜本的な見直しが行われました。これにより、長年課題となっていた「年収103万円の壁」が「年収160万円の壁」へと引き上げられることになりました。前回のコラムでは、この改正の背景や概要、企業への影響などを解説しましたが、本コラムでは、実際に人事労務担当者が対応すべき実務的な内容について詳しく解説します。

令和7年の税制改正は、令和7年12月1日に施行され、令和7年分以後の所得税について適用されます。そのため、令和7年12月の年末調整や、令和7年12月以後の源泉徴収事務に大きな変更が生じることになります。一方で、令和7年11月までの源泉徴収事務には変更はありませんので、この時期的な区切りを理解した上で対応を進めることが重要です。

本コラムでは、改正内容の再確認、年末調整での対応、令和8年以降の源泉徴収実務、従業員とのコミュニケーション方法、Q&A、制度見直しのポイントなど、実務担当者が必要とする情報を提供します。最新情報については、常に国税庁ホームページ等で確認するようにしてください。

公開日:2025年6月17日

目次

-

1. 令和7年税制改正のおさらいと実務スケジュール

- 1-1. 改正のポイント再確認

- 1-2. 実務対応タイムライン

-

2. 年末調整実務の具体的対応(令和7年12月)

- 2-1. 年末調整準備チェックリスト

- 2-2. 各種申告書の受理と確認ポイント

- 2-3. 年末調整計算の実施ポイント

-

3. 令和7年12月以後の源泉徴収実務対応

- 3-1. 扶養控除等申告書の記載事項変更

- 3-2. 扶養親族等の数の算定方法の変更

- 3-3. 新しい源泉徴収税額表の使用

-

4. 公的年金等の源泉徴収実務への対応

- 4-1. 令和7年分の源泉徴収事務

- 4-2. 令和7年12月以後の源泉徴収事務

-

5. 従業員向けコミュニケーション

- 5-1. 従業員向け説明資料の作成

- 5-2. 説明会・個別相談会の実施

- 6. 実務担当者のためのQ&A集

-

7. 企業の制度・規程見直しポイント

- 7-1. 配偶者手当・家族手当の見直し

- 7-2. 社会保険料負担増への対応策

- 7-3. 勤務体系・シフト管理の柔軟化

- 8. まとめ:人事労務担当者としての対応ポイント

1. 令和7年税制改正のおさらいと実務スケジュール

1-1. 改正のポイント再確認

令和7年度税制改正における主な変更点を再確認しておきましょう。

-

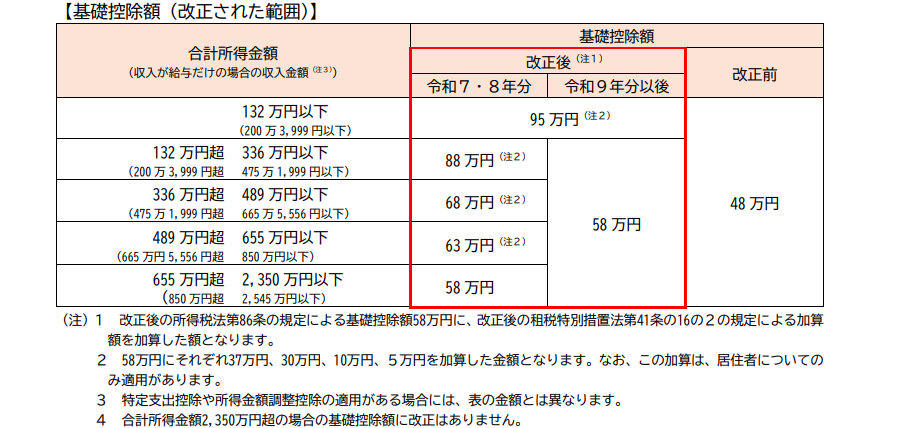

基礎控除の見直し

-

基礎控除額が所得金額に応じて改正されました

(国税庁より引用)

-

合計所得金額132万円以下:48万円→95万円(47万円増)

-

合計所得金額132万円超336万円以下:48万円→88万円(40万円増)

-

合計所得金額336万円超489万円以下:48万円→68万円(20万円増)

-

合計所得金額489万円超655万円以下:48万円→63万円(15万円増)

-

合計所得金額655万円超2,350万円以下:48万円→58万円(10万円増)

-

※

合計所得金額132万円超655万円以下の増額は令和7年・8年分の時限措置

-

合計所得金額132万円以下:48万円→95万円(47万円増)

-

基礎控除額が所得金額に応じて改正されました

-

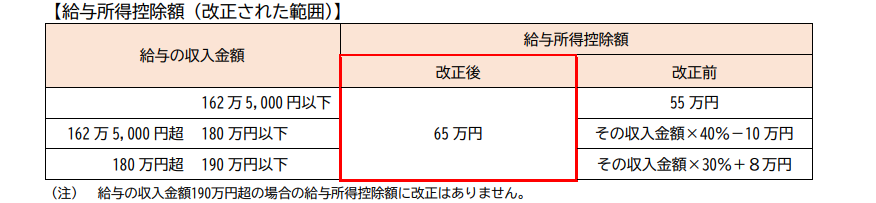

給与所得控除の見直し

-

給与所得控除の最低保障額が55万円から65万円に引き上げられました

(国税庁より引用)

-

給与収入162万5,000円以下の方が対象

- 給与収入162万5,000円超の控除額計算式に変更はなし

-

給与収入162万5,000円以下の方が対象

-

給与所得控除の最低保障額が55万円から65万円に引き上げられました

-

特定親族特別控除の創設

-

年齢19歳以上23歳未満の親族で合計所得金額が58万円超123万円以下の場合に適用

(国税庁より引用)

- 所得金額に応じて3万円~63万円の控除

-

年末調整で適用を受けるには「給与所得者の特定親族特別控除申告書」の提出が必要

-

年齢19歳以上23歳未満の親族で合計所得金額が58万円超123万円以下の場合に適用

-

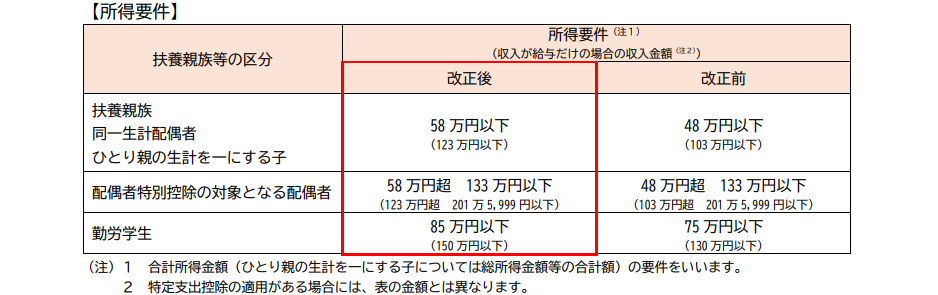

扶養親族等の所得要件の改正

- 扶養控除などの対象となる所得金額が48万円以下から58万円以下に引き上げ

- 配偶者特別控除の対象となる配偶者の所得金額も58万円超133万円以下に変更

- 勤労学生控除の所得要件も75万円以下から85万円以下に引き上げ

(国税庁より引用)

1-2. 実務対応タイムライン

改正に対応するため、以下のようなタイムラインで準備・対応を進めることをお勧めします。

令和7年のスケジュール

| ~9月 | 情報収集と理解 |

|---|---|

| 10月~11月 | 年末調整準備 |

| 12月 | 改正後の制度による年末調整実施 |

| 12月以後 | 令和7年12月以後の源泉徴収事務への対応 |

実務対応のタイムライン

| 令和7年~9月 | 税制改正情報の収集と理解、システム対応確認 |

|---|---|

| 令和7年10月~11月 | 年末調整準備、従業員への説明 |

| 令和7年12月 | 改正後の制度による年末調整実施 |

| 令和7年12月以後 | 新制度に基づく源泉徴収の実施 |

2. 年末調整実務の具体的対応(令和7年12月)

令和7年分の年末調整は、税制改正後初めての年末調整となります。実務担当者は以下の点に特に注意して対応する必要があります。

2-1. 年末調整準備チェックリスト

-

□国税庁ホームページから最新の年末調整関連資料を入手

-

□改正後の「年末調整等のための給与所得控除後の給与等の金額の表」を準備

-

□「給与所得者の特定親族特別控除申告書」等の新様式を準備

-

□年末調整システム(給与計算システム)が改正に対応しているか確認

-

□従業員向け説明資料・記入例を作成

-

□個別相談対応の体制を整備

2-2. 各種申告書の受理と確認ポイント

(1)扶養控除等(異動)申告書の確認ポイント

令和7年分の扶養控除等(異動)申告書については、扶養親族等の所得要件が変更されたことにより、これまで所得48万円超で扶養から外れていた方が、新たに扶養控除の対象となる場合があります。従業員から、こうした異動に関する申告書が提出された場合は、適切に対応する必要があります。

確認ポイント:

- 扶養親族の所得金額が48万円超58万円以下の方が新たに申告されていないか

- 給与収入では103万円超123万円以下の方が該当する可能性

- 所得要件を満たす新たな扶養親族について、正しく申告されているか

(2)特定親族特別控除申告書の受理と確認

今回の改正で新設された「特定親族特別控除」に関する申告書も、年末調整時に受理する必要があります。

確認ポイント:

- 特定親族の範囲:19歳以上23歳未満の親族で合計所得金額が58万円超123万円以下

- 特定親族1人につき、その所得金額に応じて3万円~63万円の控除

- 所得金額ごとの控除額の区分(58万円超85万円以下:63万円、85万円超90万円以下:61万円など)

- 複数の居住者の特定親族や配偶者特別控除との重複がないか

特定親族特別控除の申告書は、国税庁が公開している「給与所得者の基礎控除申告書」「給与所得者の配偶者控除等申告書」「所得金額調整控除申告書」との兼用様式を利用することが可能です。

(3)基礎控除申告書の確認ポイント

基礎控除額が所得金額によって異なるため、従業員の合計所得金額と基礎控除額が正しく記載されているか確認します。

確認ポイント:

- 従業員の合計所得金額区分と基礎控除額の対応関係

- 132万円以下:95万円、132万円超336万円以下:88万円など、正しい金額が記載されているか

(4)配偶者控除等申告書の確認ポイント

配偶者の合計所得金額区分も変更されていますので、配偶者控除や配偶者特別控除の金額が正しく計算されているか確認します。

確認ポイント:

- 配偶者の合計所得金額が58万円以下:配偶者控除

- 配偶者の合計所得金額が58万円超133万円以下:配偶者特別控除

- 給与所得がある配偶者の場合、給与所得控除引き上げの影響も考慮されているか

2-3. 年末調整計算の実施ポイント

(1)「年末調整等のための給与所得控除後の給与等の金額の表」の使用

年末調整の計算時には、改正後の「年末調整等のための給与所得控除後の給与等の金額の表」を使用します。この表は国税庁ホームページに掲載される「令和7年分年末調整のしかた」に含まれています。

(注) 改正後の「年末調整等のための給与所得控除後の給与等の金額の表」は、国税庁ホームページに令和7年8月末頃に掲載する「令和7年分年末調整のしかた」に掲載予定です。

(2)源泉徴収簿の記載方法

令和7年分の源泉徴収簿には、特定親族特別控除の欄がないケースがあります。この場合、余白部分を利用して以下のように対応します:

-

余白に「特定親族特別控除額」の欄を設ける

-

控除額を記入(例:「特定親族特別控除額:630,000円」)

-

所得控除の合計欄計算時に、この金額を加算する

(3)源泉徴収票の作成

令和7年分の源泉徴収票は、特定親族特別控除の創設に伴い様式が改正されています。令和7年12月1日以後に支払う給与に対して、改正後の様式を使用します。特定親族特別控除の適用がある場合は、源泉徴収票にその控除額を正しく記載してください。

3. 令和7年12月以後の源泉徴収実務対応

令和7年12月以後の源泉徴収実務では、扶養控除等申告書の記載事項変更や新たな源泉徴収税額表への対応が必要になります。

3-1. 扶養控除等申告書の記載事項変更

令和8年分以降の扶養控除等申告書では、「控除対象扶養親族」に代わり「源泉控除対象親族」を記載する方式に変更されます。

源泉控除対象親族とは:

-

控除対象扶養親族(合計所得金額が58万円以下の扶養親族)

-

生計を一にする19歳以上23歳未満の親族で合計所得金額が58万円超100万円以下の人

これは、特定親族特別控除の創設に伴い、従来の控除対象扶養親族に加えて、特定親族のうち合計所得金額が100万円以下の方も源泉徴収税額計算上の控除対象とするためです。

3-2. 扶養親族等の数の算定方法の変更

毎月の源泉徴収税額は「源泉徴収税額表」で求めますが、税額を決定する扶養親族等の数の算定方法が変更されます。

令和7年までの算定方法:

- 「源泉控除対象配偶者」と「控除対象扶養親族」の合計人数

令和7年12月以後の源泉徴収事務における留意事項:

- 「源泉控除対象配偶者」と「源泉控除対象親族」の合計人数

3-3. 新しい源泉徴収税額表の使用

令和8年1月1日以後に支払う給与については、「令和8年分 源泉徴収税額表」を使用して源泉徴収税額を求めます。この税額表は、基礎控除や給与所得控除の改正、特定親族特別控除の創設を反映したものです。

令和8年分源泉徴収税額表の特徴:

- 基礎控除額の引き上げを反映

- 給与所得控除の最低保障額引き上げ(65万円)を反映

- 源泉控除対象親族の概念を導入

- 月額表・日額表とも大幅に改定

4. 公的年金等の源泉徴収実務への対応

公的年金等を支給している場合は、以下の点にも注意が必要です。

4-1. 令和7年分の源泉徴収事務

令和7年分の公的年金等の源泉徴収では、令和7年12月の年金支払時に、改正後の基礎的控除額を用いて1年分の税額を計算し、既に源泉徴収した税額との精算を行います。

65歳以上の受給者の基礎的控除額(令和7年12月の精算時):

- 公的年金等の月割額×25%+100,000円(165,000円未満の場合は165,000円)

65歳未満の受給者の基礎的控除額(令和7年12月の精算時):

- 公的年金等の月割額×25%+100,000円(125,000円未満の場合は125,000円)

4-2. 令和7年12月以後の源泉徴収事務

令和7年12月以後の公的年金等の源泉徴収では、公的年金等の受給者の扶養親族等申告書の記載事項が変更され、「源泉控除対象親族」の概念が導入されます。ただし、公的年金等に係る源泉控除対象親族は、合計所得金額の見積額が85万円以下の人に限定されます。

5. 従業員向けコミュニケーション

税制改正についての正確な情報を従業員に伝えることも、人事労務担当者の重要な役割です。

5-1. 従業員向け説明資料の作成

以下の内容を盛り込んだ説明資料を作成しましょう:

-

改正の概要

- 「年収160万円の壁」の説明と従来の「103万円の壁」との違い

- 基礎控除、給与所得控除、特定親族特別控除の説明

- 実際の手取り額への影響

-

各種申告書の記入方法

- 扶養控除等申告書の記入例

- 特定親族特別控除申告書の記入例

- 基礎控除申告書の記入例

- 配偶者控除等申告書の記入例

-

注意点とよくある質問

- 社会保険の壁(106万円・130万円)は変更なしである点

- 住民税の壁は110万円に変更される点

- 年収160万円超の場合の税額の目安

5-2. 説明会・個別相談会の実施

改正内容を正確に伝えるため、説明会や個別相談会の実施も検討しましょう。

説明会のポイント:簡潔でわかりやすい資料を使用

- 具体的な事例やケーススタディの提示

- 質疑応答の時間を十分に確保

個別相談会のポイント:

- プライバシーに配慮した個別相談の場の設定

- 個別の事情に応じた丁寧な説明

- 必要に応じて計算例の提示

6. 実務担当者のためのQ&A集

-

Q1年収160万円の壁とは具体的にどういう意味ですか?

-

A1

年収160万円の壁とは、給与所得者の場合、年収が160万円以下であれば所得税が課税されない水準を指します。これは、給与所得控除65万円と基礎控除95万円の合計によるものです。年収が160万円を超えると所得税が課税され始めるため、「壁」と表現されています。

-

Q2社会保険の壁(106万円・130万円)との兼ね合いはどうなりますか?

-

A2

所得税の「年収160万円の壁」が引き上げられた一方で、社会保険の壁(106万円・130万円)は変更ありません。そのため、年収106万円を超えると社会保険料が発生する場合があり、130万円を超えると配偶者の扶養から外れて国民健康保険・国民年金への加入が必要になる場合があります。社会保険料の負担は手取り収入に大きく影響するため、注意が必要です。(※106万円の壁については年金改革法案にて撤廃が審議されます。)

-

Q3特定親族特別控除とは何ですか?申告方法を教えてください。

-

A3

特定親族特別控除とは、19歳以上23歳未満の親族で合計所得金額が58万円超123万円以下の方がいる場合に適用される控除です。年末調整で適用を受けるには「給与所得者の特定親族特別控除申告書」を提出する必要があります。特定親族の合計所得金額に応じて3万円~63万円の控除が受けられます。

-

Q4令和7年12月以後から「源泉控除対象親族」という言葉が使われますが、これは何ですか?

-

A4

源泉控除対象親族とは、令和7年12月以後の源泉徴収税額計算上、控除対象となる親族のことで、①控除対象扶養親族(所得58万円以下)と、②生計を一にする19歳以上23歳未満の親族で合計所得金額が58万円超100万円以下の方が該当します。月々の源泉徴収税額を計算する際に、この「源泉控除対象親族」の人数に基づいて税額が決まります。

-

Q5海外支店への転勤などにより非居住者となった人で、居住者として最後に給与の支払を受けた日が令和7年11月30日以前の人の年末調整はどうなりますか?

-

A5

年末調整は、給与の支払者がその年最後に給与の支払をする際に行うこととされていますので、令和7年分の最後の給与を令和7年11月30日以前に支払った場合の年末調整においては、改正後の控除等は適用されません。このため、その給与の支払を受けた人が改正後の控除等の適用を受けるためには、確定申告等をする必要があります。

-

Q6給与システムが改正に対応していない場合はどうすればよいですか?

-

A6

給与システムが対応していない場合は、以下の方法で対応を検討してください。

-

ベンダーに問い合わせ、アップデート予定を確認する

-

国税庁の「年末調整のしかた」や改正後の源泉徴収税額表を入手し、手計算で対応する

-

エクセル等で計算式を修正して対応する(その場合は必ず検算を行う)

-

専門家(税理士など)に相談し、適切な対応方法を検討する

-

7. 企業の制度・規程見直しポイント

税制改正を機に、自社の制度や規程の見直しも検討すべきです。

7-1. 配偶者手当・家族手当の見直し

多くの企業では、配偶者手当等の支給条件として「年収103万円以下」などの基準を設けています。税制改正に合わせて、これらの基準の見直しを検討しましょう。

見直しの方向性例:

- 配偶者手当の支給条件を「年収160万円以下」に引き上げる

- 扶養要件ではなく、配偶者の有無だけで支給する方式に変更する

- 配偶者手当を廃止し、基本給や他の手当に組み込む

7-2. 社会保険料負担増への対応策

年収の壁の引き上げにより、これまで年収103万円で抑えていた方が、より多く働くようになる可能性があります。その場合、社会保険の壁(106万円・130万円)を超えることで社会保険料負担が発生します。従業員の負担増への対応策も検討しましょう。

対応策の例:

- 社会保険料補填手当の導入(一定期間のみ)

- 社会保険加入のメリット(将来の年金額増加など)の丁寧な説明

- 段階的な賃金体系の見直し

7-3. 勤務体系・シフト管理の柔軟化

従業員の多様な働き方を支援するため、勤務体系やシフト管理の柔軟化も検討しましょう。

検討ポイント:

- 短時間勤務やフレックスタイム制の拡充

- 年収調整を考慮したシフト管理システムの導入

- テレワークなど、多様な働き方の導入・拡充

まとめ:人事労務担当者としての対応ポイント

令和7年度税制改正に伴う「年収160万円の壁」への対応は、人事労務担当者にとって重要な業務です。本コラムでまとめた以下のポイントを押さえて、適切に対応しましょう。

対応の重要ポイント:

-

改正内容を正確に理解し、タイムラインに沿った対応を進める

-

令和7年12月の年末調整と令和7年12月以後の源泉徴収事務の変更点を把握する

-

従業員への丁寧な説明と相談対応を心がける

-

給与システムの対応状況を確認し、必要な準備を行う

-

企業の制度・規程の見直しを検討する

税制改正は複雑で理解しづらい面もありますが、従業員の処遇や働き方に大きく影響する重要な事項です。常に最新情報を把握し、必要に応じて専門家の意見を取り入れながら、適切な対応を進めていくことが求められます。

とはいえ、法改正対応に伴う実務運用の見直しや業務フローの再設計は、多くの企業にとって負担が大きいのも事実です。

そうした課題に対して、キヤノンマーケティングジャパングループでは「年末調整アウトソーシング」をご提供しています。紙・Web申告の両方に対応可能なほか、一部業務のスポット対応や、現行の運用に合わせた最適な業務設計のご提案も可能です。煩雑な業務から解放され、本来注力すべき業務に集中できる環境を整えるために、ぜひお気軽にお問い合わせください。

執筆者プロフィール

大杉宏美(社会保険労務士・FP)

専門家集団 BAMBOO INCUBATOR 所属•運営

クレド社会保険労務士事務所 代表

大阪大学法学部卒業後、サントリー(現サントリーホールディングス)株式会社を経て、医業経営コンサルティング会社に参画。クライアントの抱える多様な問題に応えるため、社会保険労務士の資格を取得し、独立開業。現在は、医療法人・スタートアップを中心に労務コンサルティングを提供している。株式会社BAMBOO INCUBATOR 取締役、ほか2社代表。

-

※

本稿は国税庁「令和7年度税制改正による所得税の基礎控除の見直し等について」、国税庁「令和7年度税制改正(基礎控除の見直し等関係)Q&A」を参考に2025年5月末時点の情報に基づき執筆したものです。今後省令や指針の改定により詳細が変更される可能性がありますので、最新の情報については関連当局の資料やウェブサイトを適宜ご確認ください。

お役立ちコラム

-

【令和7年改正対応】「年収160万円の壁」に対応するには?企業の人事労務担当者向けに、この改正の詳細と実務への影響、そして具体的な対応策について解説します。

-

年末調整BPOの舞台裏に迫る70万人の年末調整業務をまるっと引き受けている!?その裏側、BPOサービスの現場担当者に聞いてみました。

-

年末調整代行サービスとは?アウトソーシングのメリットや注意点を徹底解説!年末調整業務における企業が抱える課題から、その解決策としての代行サービスがもたらすメリット、注意点までを徹底解説します。

-

失敗しない!年末調整の電子化導入ガイド(チェックリスト付き)年末調整の電子化によるメリットや導入手順、失敗しないサービス選びのポイントを解説します。手作業の負担を軽減し、業務効率を向上させる方法をわかりやすくご紹介します。

「BPOソリューション」についてのご相談・お問い合わせ

キヤノンマーケティングジャパン株式会社 BPO企画部