「預かり資産セールスナビ」導入により専門担当者と新たなお客さまの増加に貢献。スピード感のあるお客さま対応の実現へ埼玉縣信用金庫

業種:金融 | 従業員規模:1,000~2,999名 | 成果:業務効率の向上、組織活性化・人材育成

来年度で創立70周年を迎える埼玉縣信用金庫は、埼玉県内に95カ店を構える金融機関。お客さまとなる個人や中小企業向けとの深いつながりを大切に、という地域密着型の姿勢は営業においても徹底されている。

「預かり資産の業務に関していえば、こちらが商品を売りたいときにお客さまのところへ出向くのではなく、お話ししていくなかで課題を顕在化できればと思っています。最初から、融資してほしいという方はいませんからね。」と話してくれたのは、営業推進部お客様サポートグループの部次長である設樂富照氏。

お客さまとのコミュニケーションのなかで明らかになった課題は、業務提携している専門家と一緒に解決する流れができている、という。「契約は課題を解決した先にある、と考えています。近年、手数料の開示や、お客さま本位の業務運営(フィデューシャリー・デューティー)の考え方が打ち出されました。しかし、お客さまと近い距離で課題解決型の営業を行うという営業スタイルは、それ以前から実践しており、より一層この営業スタイルを深化させればよいのだと考えております。」お客さまに対して深く丁寧に接することは、創立から70年間、脈々と受け継がれてきたことだと設樂氏は語る。

導入背景新任マネーアドバイザーの増員に伴い求められた、だれもが扱えるシステム

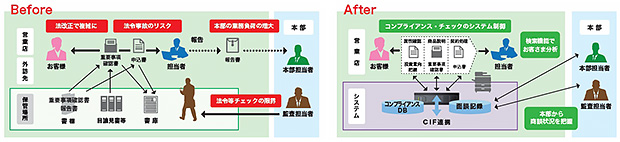

適合性の原則等基準の厳格化へ対応をするには、アナログでは限界があり、システムによって職員を制御できないかと模索をしていたときに『預かり資産セールスナビ』についてのお話を伺いました。」と設樂氏。

「預かり資産セールスナビ」では、営業から契約までのコンプライアンス・チェックのシステム制御が可能になる。チェック業務は多くの経験がないと行えないため、システムの導入によって、本支職員の負荷の軽減も見込めると思ったとも教えてくれた。

(写真:営業推進部 お客様サポートグループ部次長 設樂 富照氏)

法令を逸脱する事故発生のリスクを軽減するために

埼玉縣信用金庫は2007年から、女性の職員の中から預かり資産の専門担当者であるマネーアドバイザーの登用を行っている。

現在、マネーアドバイザーは137名、経験者は360名を超えているのだとか。任期が2年間と決まっていることから、後任は次々に誕生。今後も担い手の増加を図り、預かり資産残高も増加させていくためには、だれでも簡単に使えるシステムを導入することで営業効率化、事務の省力化を図る必要がありました。」と設樂氏は当時を振り返る。

選定理由さまざまな情報収集を実施 業務に沿ったカスタマイズが決め手に

-

「当金庫の営業店職員の立場に立ったシステム提案」

-

「営業店職員が本当に活用しやすいシステムなのか、を大事に」

-

「業務に沿ったカスタマイズに対応」

システムの導入にあたって、さまざまな情報収集を行った。「いろいろな業界団体の会議に出る機会があるのですが、その際にシステムについて尋ねたり、他の信用金庫の仲間から話を聞いたりしたこともありました。」他社のシステムも検討したが、CIF連携が細かくできず面談記録が残るだけといったものや、投資信託しか対応できないといった制限があったという。

「キヤノンには、CIF連携を業務に沿ったかたちにカスタマイズしてもらうなどの希望を聞いてもらうことができました。そこが、選定の決め手になりましたね。」という設樂氏は、マネーアドバイザーが本当に活用しやすいシステムなのか、という観点をキヤノンには大事にしてもらったことも話してくれた。

「当金庫職員の立場に立ったシステム提案並びにカスタマイズをいただき、だれもが使いやすいシステムになったと思います。」マネーアドバイザーには、一定の預かり資産残高をお持ちの方や、一時的に損が出てしまっている方のところに3カ月に1度、必ずフォローすることが求められているのだという。

「定期的に、現状の資産の状況や市場の動向がお客さまに伝わることで、投資相談も含めたいろいろなことを相談しやすい、というお声をいただいています。そのときの面談記録を『預かり資産セールスナビ』に残すことができるので、後の分析にも役立っていますね。」

導入後の成果新たなお客さまの開拓に向けた、マネーアドバイザーの人員増加に成功

埼玉縣信用金庫の新入職員教育規程には、マネーアドバイザーもしくは融資営業を経験することで、支店長への道も開かれた職種・総合職に就くことができる、とある。そのため職員には、若いころから営業マインドを根付かせたい、という思いがある。

「マネーアドバイザーの固定化は、お客さまの固定化や、投資信託でいうところの"乗り換え"の温床になりかねません。マネーアドバイザーの任期が2年間と決まっているのも、次の担い手は新規のお客さまの開拓につながると考えているからです。だれもが使える『預かり資産セールスナビ』のおかげで、マネーアドバイザーの人員の増加を可能にし、入庫直後や預かり資産販売経験が少ない職員でも預かり資産の販売ができる体制になったと思っています。」

こうした取り組みが功を奏して、埼玉縣信用金庫の投資信託の残高は1000億円を超えるまで増えたという設樂氏は、今後も営業職経験者の裾野を広げていきたいと語る。

営業戦略を練るために、検索機能を用いて顧客を分析

「預かり資産セールスナビ」によって、営業後の分析も可能になったという。「検索機能を活用することで、お客さま個々や全体のポートフォリオバランスはどうか、高齢者が持っている商品にはどのような特性があるのか、などは営業戦略を練ることが容易にできます。」と設樂氏。

また、お客さまからのクレームを受けた際に、対応した職員はだれだったか、どういった面談を行ったのかなども、「預かり資産セールスナビ」を検索すれば瞬時に克明な面談記録がわかる。

「迅速な対応に貢献してくれていますね。システムが導入されるまでは、倉庫に資料を取りに走ったり、確認するにも時間がかかったりしていました。」と話してくれた。

今後の展望お客さまへの幅広い提案に向けて

金融業界の変化は早いと感じる設樂氏は、預かり資産のさらなる獲得のためにはスピード感のあるお客さまへの対応が必要だと考える。

「『預かり資産セールスナビ』導入によって、スピーディーな業務は実現しつつあります。今後はタブレット化を進めて、お客さまの手続きの負荷も減らしていきたいですね。

さらに、お客さま自身が商品を選んだプロセスの記録が残せるロボットアドバイザーの機能の追加や、約定のペーパーレス化、電子サイン化なども展開していきたいという設樂氏。

「そこまでいかなければ、お客さま・職員の負荷の完全な軽減にはつながらず、さらにはお客さまへの幅広い提案は担保されないと思っています。」と未来に向けた熱い胸の内を語ってくれた。

埼玉縣信用金庫

店舗数:95店舗(平成29年3月31日現在)

本部:埼玉県熊谷市久下4丁目141番地

※本記事は取材時(2017年11月)のものです