インボイス制度で企業が対応すべきことは?区分記載請求書との違いもわかりやすく解説

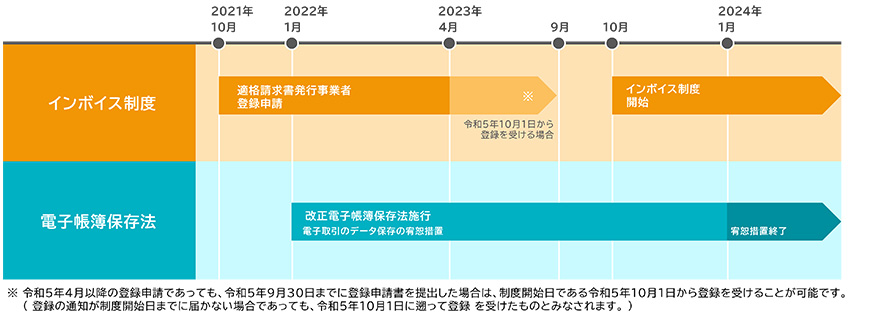

インボイス制度(適格請求書等保存方式)は、サービスの売手と買手がインボイスの発行・保存を行うことによって、消費税の仕入税額控除を受けられるようにする制度です。令和5年(2023年)10月からの適用が決まっているため、インボイス制度への対応を検討している企業は、早急にインボイス制度に対応したシステムの導入検討を推奨します。

今回はインボイス制度への対応に関して、サービスの売手と買手の双方に分けて必要な対策を紹介し、導入システムの選び方を解説していきます。

目次

-

インボイス制度とは

- インボイス制度の対象企業

- インボイスと区分記載請求書の違い

-

インボイス制度で企業が対応すべきことは?

- 売手(請求書の発行側)が対応すべきこと

- 買手(請求書の受領側)が対応すべきこと

-

インボイス制度対応のシステムの選び方

- 自社の導入目的に合ったものを選ぶ

- 機能性で選ぶ

- 電子帳簿保存法に対応しているかで選ぶ

- サポート体制で選ぶ

- 他システムとの連携性で選ぶ

- まとめ

インボイス制度とは

インボイス制度(適格請求書等保存方式)とは、インボイス(適格請求書)の発行・保存によって、消費税の仕入税額控除を受けられるようにするための制度です。令和5年(2023年)10月から導入されることが決まっており、サービスの売手・買手双方に適用されます。

インボイス制度の対象企業

インボイス制度の対象者は、課税事業者です。課税売上が1,000万円以上の事業者は課税事業者に該当しますが、課税売上が1,000万円未満の事業者は原則免税事業者になります。したがって、免税事業者として届出を提出している事業者は、インボイス(適格請求書)を発行できません。インボイス制度では、サービスの売手・買手の双方がインボイスを保管することが求められるため、仕入税額控除を受けたいサービスの買手(顧客)は、免税事業者との取引においては仕入税額控除が受けられない形となります。

ちなみに課税売上が1,000万円未満の免税事業者でも、適格請求書発行事業者登録番号の発行申請を行うことで課税事業者となり、インボイスを発行できるようになります。インボイス制度の導入によって、インボイスが発行できない免税事業者は、買手が仕入税額控除を受けられなくなるため、取引条件の見直しや取引の中止(停止)を検討される場合もあるため、しっかりと対応を検討しておく必要があります。

インボイスと区分記載請求書の違い

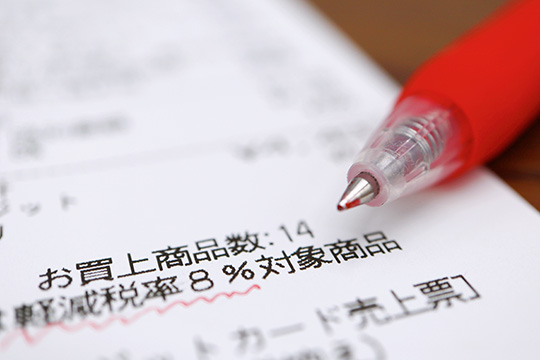

インボイス(適格請求書)と区分記載請求の違いは以下の通りです。

| 区分記載請求書 ~令和5年9月 |

インボイス(適格請求書) 令和5年10月~ |

|---|---|

| 請求書発行者の氏名又は名称 | 適格請求書発行事業者の氏名又は名称及び登録番号 |

| 取引年月日 | 取引年月日 |

| 取引内容(軽減税率の対象品目である旨) | 取引内容(軽減税率の対象品目である旨) |

| 税率ごとに区分して合計した税込対価の額 | 税率ごとに区分して合計した税込対価の額(税抜き又は税込み)及び適用税率 |

| 請求書受領者の氏名又は名称※ | 税率ごとに区分した消費税額等 |

| 書類の交付を受ける事業者の氏名又は名称 |

-

※

不特定多数の者に対して販売等を行う小売業、飲食店業、タクシー業等に係る取引については、記載を省略できます。

インボイスと区分記載請求書の違いは、請求書のフォーマットへとそのまま反映される必要があることです。現行の区分記載請求書に「適格請求書発行事業者登録番号」と「適用税率」、「税率ごとに区分した消費税額等」を記載します。

インボイス制度で企業が対応すべきことは?

インボイス制度は令和5年(2023年)10月から適用されるため、それまでにインボイス登録申請書を提出する必要があります。具体的には、令和5年10月1日から登録を受けるには、原則として令和5年9月30日までに登録申請書を提出しなければなりません。売手と買手で対応すべき内容が異なるため、以下の見出しで分けて解説します。

売手(請求書の発行側)が対応すべきこと

売手(請求書の発行側)が対応すべきことは以下の2つです。

- 適格請求書発行事業者の登録申請

- インボイス制度に対応したシステム導入の検討(推奨)

適格請求書事業者登録の申請は、「必ずしなくてはいけない」という訳ではありません。なぜなら、請求書の受取側が適格請求書を必要としなければ、登録の必要性は無いからです。ただし、この際に発注内容が支払い税額分を差し引いた金額になる可能性もあるので、その点にも注意が必要です。

また、インボイス制度に対応したシステム導入についても、必ず実施すべきという訳ではありません。制度に則った形式で請求書を作成できれば、システムが無くても問題は無いでしょう。

適格請求書発行事業者の登録申請

売手(請求書の発行側)が対応すべきことの1つに「適格請求書発行事業者の登録申請」があります。課税売上が1,000万円未満の事業者は「免税事業者」となりますが、免税事業者のままではインボイス(適格請求書)が発行できません。したがって、買手(請求書の受領側)とインボイス(適格請求書)を交わすには、適格請求書発行事業者の登録申請を行い、課税事業者になる必要があります。

インボイス制度に対応したシステム導入の検討(推奨)

インボイス制度が適用される令和5年10月からは、売手(請求書の発行側)がインボイス(適格請求書)を発行し、買手(請求書の受領側)が当該のインボイス(適格請求書)を保管する必要があります。売手(請求書の発行側)は、インボイス(適格請求書)の発行と業務負荷が増加しないために効率化の観点から、インボイス制度に対応した会計ソフトやクラウドサービスを導入する必要性の検討も必要となります。自社独自の請求書フォーマットがある場合は、インボイスに必要な項目を既存の請求書に追加する対応が求められます。

買手(請求書の受領側)が対応すべきこと

インボイス制度の適用に際し、買手(請求書の受領側)が対応すべきことは、およそ以下の4つです。

- 免税事業者である取引先の確認と対応方針の策定

- 適格請求書発行事業者への登録番号の確認

- 運用フローの確認

- インボイス制度に対応したシステム導入の検討(推奨)

買手(請求書の受領側)も、売手(請求書の発行側)と同様にインボイス制度に対応したシステム導入を検討が推奨されます。また、インボイス制度の適用によって想定される運用フローも確認・整理しておく必要があります。

免税事業者である取引先の確認と対応方針の策定

買手(請求書の受領側)は、売手(請求書の発行側)となる免税事業者に対し、適格請求書発行事業者の登録申請を行うかどうかを確認することが望ましいでしょう。先述したように、免税事業者との取引ではインボイスを発行・保管できないため、当該取引に対して仕入税額控除が受けられないことになります。免税事業者との取引が多い企業は、取引先とインボイス対応について話し合いを行い、取引先の意向と今後の依頼方針について検討する必要があるでしょう。

なお、課税事業者にならない場合には取引価格を下げる、取引を打ち切る、というように一方的に通告することは、独占禁止法違反になる可能性がありますので、注意が必要です。

適格請求書発行事業者への登録番号の確認

ここでいう登録番号とは、適格請求書発行事業者であることを認められた事業者に発行される番号のことです。仕入税額控除を受けるためにはこの番号を知っておく必要があります。仕入税額控除は適格請求書発行事業者以外からの請求書では認められないため、登録番号に間違いが無いかを必ず確認しなくてはいけません。

ちなみに、登録番号は「T + 13桁の番号」で構成されています。そのほかの番号と間違えないようにしましょう。

運用フローの確認

インボイス制度が適用されると、企業の様々な部署で運用フローの変更が想定されます。主に請求書管理が必要な部署になりますが、具体的な対応内容については以下を参考にしてください。

【具体的な対応内容】

例)

- 「インボイス(適格請求書)であるかどうか」の確認

- 「必要な項目が記載されているか」の確認

- インボイスの場合、「正しい登録番号かどうか」の確認

インボイスには「適格請求書発行事業者登録番号」「適用税率」「税率ごとに区分した消費税額等」の記載が必要になるため、これらの登録番号や記載事項を確認する運用フローの構築が必要となります。

インボイス制度に対応したシステム導入の検討(推奨)

インボイス制度の適用により、取引先や社内から様々な問い合わせが発生することも想定されます。取引先への丁寧な対応はもちろんですが、社内からの問い合わせをいかに効率的にするかも健全な運用体制を構築する上で必要な考え方です。したがって、インボイス制度が始まる前に、インボイスに対応したシステムの導入を検討し、業務の効率化を図る準備を行いましょう。

インボイス制度対応のシステムの選び方

インボイス制度に対応したシステムの選び方を、以下に解説します。

- 自社の導入目的に合ったものを選ぶ

- 機能性で選ぶ

- 電子帳簿保存法に対応しているかで選ぶ

- サポート体制で選ぶ

- 他システムとの連携性で選ぶ

インボイス制度に対応したシステムを導入する際は、インボイス発行のみに囚われるのではなく、受領したインボイス(適格請求書)の確認作業での負荷軽減、さらに受領請求書の対応業務での効率化にも対応できるシステムかどうかも考慮しましょう。

また、発行したインボイス(適格請求書)の控えや受領したインボイス(適格請求書)を電子データにて保存する場合には、電子帳簿保存法に対応しているシステムかどうかも考慮しておく必要があります。

企業の担当者は、既に導入している会計ソフトやクラウドサービスが、インボイス制度・電子帳簿保存法に対応しているかどうかを今のうちに確認しておきましょう。

自社の導入目的に合ったものを選ぶ

インボイス制度に対応したシステムを導入する際は、自社の導入目的に沿うシステムを選ぶようにしましょう。そもそもインボイス制度への対応は、企業にとっては義務のような位置づけになりますが、様々なシステムは業務効率化や担当者の負担軽減など、目的をもって導入されるものです。したがって、「インボイス制度が始まるからシステムを選ぼう」ではなく、システムを導入する目的や、システムを導入して実現したい目標から逆引きして考えましょう。

機能性で選ぶ

インボイス制度に対応したシステムの中には、既に保有する会計ソフトやクラウドサービスと機能が被っている可能性があります。したがって、新たにシステムを導入する際は、補完的な役割を持つシステムとして導入するのか、あるいは他の経理業務も包括するプラットフォームのようなサービスとして導入するのかを検討しなければなりません。

また、「請求書の仕訳を支援する機能」や「適格請求書発行事業者に該当しているか確認を支援する機能」などの、効率化を実現する機能も検討する際の要素となります。

電子帳簿保存法に対応しているかで選ぶ

発行したインボイス(適格請求書)の控えや受領したインボイス(適格請求書)を電子データにて保存する場合には、電子帳簿保存法の要件に従い、保存しなければなりません。インボイス発行・受取はもちろんのこと、電子帳簿保存法に対応したシステムを導入することも検討しましょう。

サポート体制で選ぶ

インボイス制度の対応には、発行・受取・保管といった項目があります。そのため、「ただインボイスを発行できるツールを導入すればよい」という考え方では、実際にインボイス制度が始まった際に、システムの操作が分からなかったり、運用フローが統一されずに漏れが発生してしまったりなど、様々なトラブルが想定されます。

特に発行と受取の際は、社内のシステムによっては連携が必要となってくるため、利用し始めの時は悩んでしまうことが多くなってしまうでしょう。

そのため、システム導入時には、ベンダー企業から導入サポートや、運用フロー構築サポートが受けられるかどうかを確認しておくことが大切です。

他システムとの連携性で選ぶ

インボイスに対応したシステムであるかどうかだけでなく、他システムとの連携が可能かどうかも確認しておきましょう。自社の会計システムなどの基幹システムや各部署のツールとの連携性も確認し、運用工数を大幅に増やすことなく導入できるかを検討しましょう。

まとめ

インボイス制度への対応では、インボイス発行のための登録申請や受取・保管に対応したシステムの導入、運用フローの検討など、やるべきことが多いです。特に買手は、仕入税額控除を受けるうえでインボイス制度への対応が重要なポイントとなりますので、効率的な運用が可能となるシステムの導入を検討することが重要と言えます。システム導入時は、ただシステムツールの操作や使用感を確認するのではなく、導入後の運用フローについて相談できるベンダーを選びましょう。

キヤノンマーケティングジャパンでは、インボイス制度への対応と請求書受取業務のDX化を支援するクラウドサービスとして「DigitalWork Accelerator請求書受取サービス」を提供しています。さらに、「DigitalWork Accelerator電子取引管理サービス」と組み合わせにて、受取請求書だけでなく、その他の国税関係書類とともに一元的かつ電帳法対応での長期保存が可能となります。

DigitalWork Acceleratorについてのご相談・お問い合わせ

キヤノンマーケティングジャパン株式会社 デジタルドキュメントサービス戦略推進課