制度への対応期限が迫る「インボイス制度」 業務の煩雑化が予想される中で、準備すべきポイントとは?

2023年10⽉1⽇より、「インボイス制度(適格請求書等保存⽅式)」が導⼊される予定です。制度開始後は、受領した請求書に正しい登録番号が記⼊されているかどうかを確認したり、消費税制度の仕組みや申告書の書き⽅を習得したりと、経理担当者の業務が煩雑化する可能性もあります。そこで本記事では、インボイス制度開始により経理担当者にどのような影響があるのか、どのような対応が求められるのかを分かりやすく解説します。

インボイス制度導⼊によって発⽣する影響とは

インボイス制度は、消費税が2019年10⽉より複数税率制度となったことによる煩雑さを解消するために導⼊されることになりました。

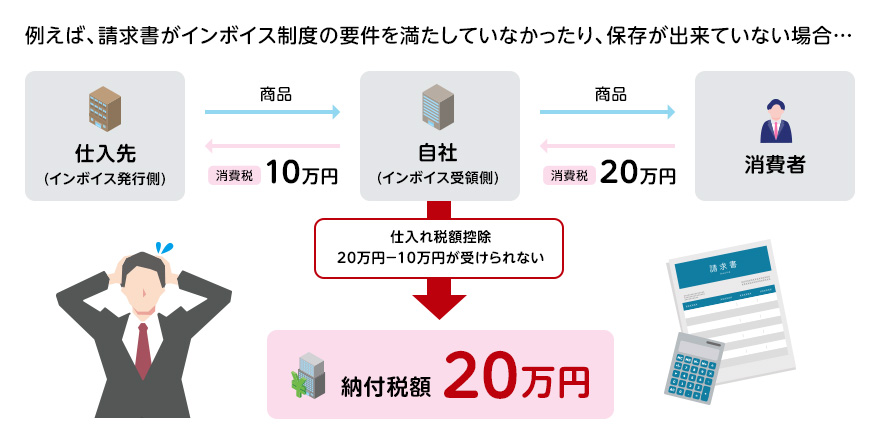

インボイス制度開始後に仕⼊税額控除を⾏う場合、⼀定の要件を満たしているフォーマットいわゆる適格請求書(インボイス)を通じて取引を⾏わなければなりません。

例えば請求書がインボイス制度の要件を満たしていなかったり、保存が出来ていない場合、仕⼊れ税額控除を受けられない可能性があります。

適格請求書発⾏事業者が登録前と登録後にすべきことは?

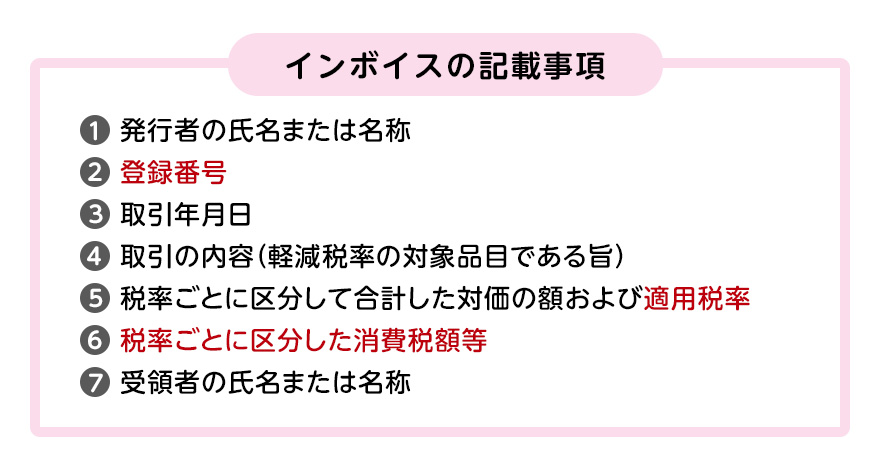

制度導⼊後の請求書は、「適格請求書(※1)(インボイス)」と呼ばれる様式へと変更になります。適格請求書を発⾏できるのは、「適格請求書発⾏事業者」として登録された事業者のみです。

(※1)の「適格請求書」には、発⾏者の⽒名または名称、取引年⽉⽇と取引内容など、以下の7つの事項が記載されていなければなりません。②登録番号、⑤適⽤税率、⑥税率ごとに区分した消費税額が、請求書の新たな記載内容となります。

インボイス制度についての詳細は、国税庁インボイス制度特設サイトを参照ください。

「適格請求書発⾏事業者」として登録するかどうかの判断をするためには、下記にリンクを貼っている「国税庁 適格請求書等保存⽅式 (インボイス制度)の⼿引き2022」の46ページ⽬を確認しましょう。このページのチェックシートで⾃社の現状を把握し、登録すべきかどうかを検討してください。

次に、インボイス制度によって追加される業務内容を⾒てみましょう。「売り⼿」「買い⼿」のそれぞれに、次のような業務が発⽣します。

売り⼿(請求書の発⾏側)

-

適格請求書発⾏事業者の登録申請

登録申請⼿続等は、「e-Taxソフト」のほか「e-Taxソフト(WEB版)」「e-Taxソフト(SP版)」から⾏うことができます。

郵送で登録する場合は、事業所がある地域の「インボイス登録センター」宛てに送付してください。

-

適格請求書の発⾏

適格請求書に必要な事項すべてが記載されていれば、⼿書き(紙)‧電⼦を問わず適格請求書として発⾏できます。

-

適格請求書の控えの保存(紙または電⼦)

発⾏した適格請求書の控えは、紙もしくは電⼦データとして⼀定期間保存する義務があります。データで保存する場合は、「電⼦データ」と「電⼦取引データ」のいずれかの⽅法(下記の「適格請求書の保存」参照)があります。

買い⼿(請求書の受領側)

-

登録番号の照会

請求書に記⼊された登録番号に、誤りが無いかどうかを確認しなければなりません。適格請求書発⾏事業者登録済みの事業者情報は、以下の「国税庁 適格請求書発⾏事業者公表サイト」で確認することができます。

-

消費税額の計算

1円未満の端数が⽣じる場合は、1つの適格請求書につき、税率ごとに1回の端数処理を⾏わなければなりません。個別の商品ごとに消費税を計算してから合算するのではなく、税率ごとに総計を出してから税率計算を⾏い、端数処理を⾏います。

-

適格請求書の保存(紙or電⼦)

適格請求書の保存は、紙もしくは電⼦データで保存します。紙で発⾏された請求書は、紙のまま保存することが原則ですが、保存条件を満たす場合はスキャナで読み取り、保存することも可能です。

電⼦データ形式で受け取った「電⼦取引データ」だけではなく、紙の請求書も電⼦データで保存することで、請求書の検索等が⼀元的に⾏えるようになり、物理的な保管場所が不要なため、事業所の省スペース化も実現します。

インボイス制度に対応する経理担当者の不安

現在の業務内容を改善しないままインボイス制度が始まると、経理担当者はさらに困ったことになる…という概要を、動画にまとめました。制度開始前に、ぜひご覧ください。

テレビをはじめ各種メディアで、「インボイス制度」という⾔葉を頻繁に⾒かけるようになりました。インボイス制度に対して、ある程度まで理解していたとしても、経理担当者は請求書処理業務の増加などに不安を抱えているのではないでしょうか。

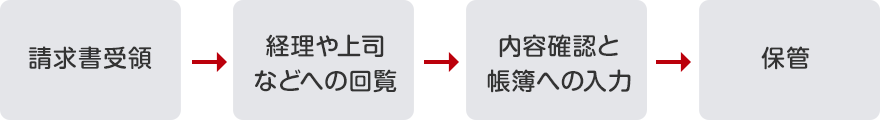

経理担当者の、請求書受領業務の流れについて⾒てみましょう。

経理担当者の請求書受領業務フロー

- 受領する請求書は、紙と電⼦データが混在することが予想され、届けられる⽅法も郵送や電⼦メール等、フォーマットもPDFやExcelなど取引先によって異なるため、チェックの⼿間がかかる。

- 請求内容の不備は、取引先の担当者に電話やメール等で確認しなければならないため、⼿間がかかる。

- 帳簿への⼊⼒の⼿間ひまに加え、ミス発⽣時には修正の⼿間がかかる。

以上は、現状の経理業務でも発⽣している事柄でしょうが、インボイス制度が開始されると、下記の業務や処理⼯数が加わります。

- 受領請求書の記載内容確認(規定の7項⽬が記⼊されているかどうか)

- 取引先が適格請求書発⾏事業者であるかどうかの確認

- ⼀定期間認められている免税事業者からの、仕⼊税額控除への対応

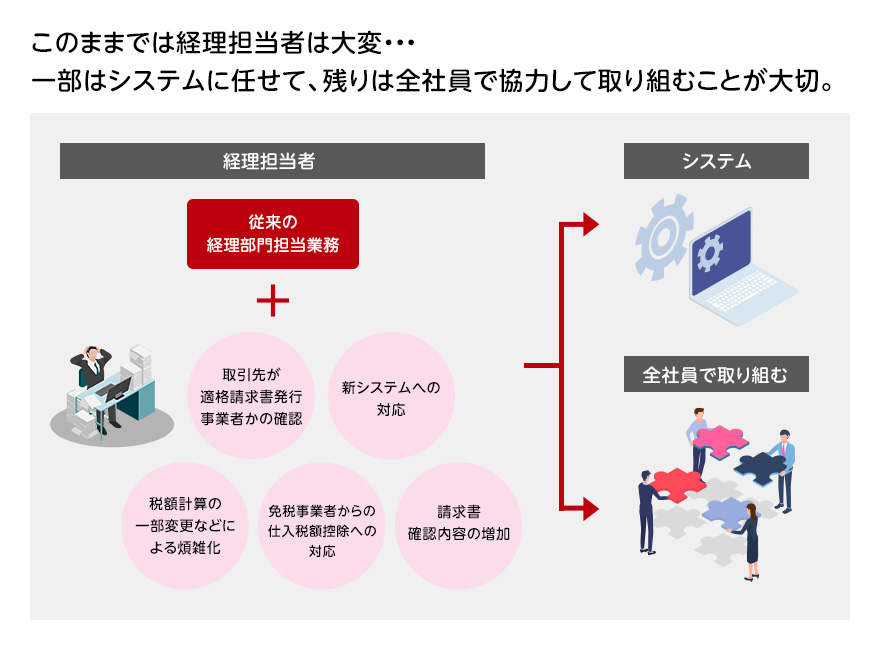

経理担当者の負担を軽減しつつ、インボイス制度に対応するには?

インボイス制度開始後、経理担当者の業務負担は⼤きくなります。⼀⽅で、中⼩規模の事業者はもちろん、ある程度の余⼒がある事業者にとっても、業務負担軽減のために⼈⼿を増やすことは難しいのではないでしょうか。

そのため、インボイス制度開始後は、経理担当者の業務負担を軽減しながら制度対応する必要があります。下記の3点を、段階的に進めることが重要なのです。

-

①経理担当者の業務量の把握

-

②ITツールを活⽤し、業務効率化できる部分を検討

-

③ITツールの選定

①は、インボイス制度への対応ばかりでなく、経理担当者の「⽇々の業務に対する不満‧不安」を明らかにすることが⼤切です。②は、単に請求書処理業務だけではなく、「経理業務全般をどこまで⾃動化するか(できるか)」を考え、経理システム等に詳しいベンダーに相談することが解決への近道です。②に基づいて、各種ツールやシステムの中から⾃社の業務に合ったものを選定するのが③の⼯程になります。

インボイス制度への対応は、経理担当者だけの問題ではありません。経理担当者の負担を軽減するためには、仕⼊れ担当者や営業責任者など、他の部署で働く社員の理解や協⼒が必要不可⽋です。経営者⾃らが、「会社全体でインボイス制度に取り組む」という積極的な働きかけを、社内で⾏うことが重要になります。

改正電⼦帳簿保存法の要件を満たしていれば、インボイス制度開始後も、請求書の電⼦データとしての保存が可能なので、キヤノンマーケティングジャパンでは、電⼦データとして請求書を保存することをお勧めしています。

⾯倒なことが多いインボイス制度の導⼊ですが、事業者にとっては業務デジタル化のきっかけとなる側⾯も⾒逃せません。インボイス制度への対応にお困りの際は、キヤノンマーケティングジャパンにお気軽にお問い合わせください。

こちらの記事もおすすめです

関連ソリューション・商品

-

MEAP クラウドスキャン for NI Collabo

MEAP クラウドスキャン for NI Collabo複合機から「NI Collabo 360」へのシームレスな連携を実現します。

-

uniFLOW Online

uniFLOW Online「uniFLOW Online」は、オフィス向け複合機とクラウドサービスの接続を実現する印刷管理ソリューションです。

-

HOME セレクトシリーズ:NIクラウドサービス

HOME セレクトシリーズ:NIクラウドサービスグループウエア、営業支援ツール、見積書作成支援ツールなどが相互連携し、顧客対応力を強化するクラウドサービスをご紹介します。

-

DigitalWork Accelerator 業務代行サービス

DigitalWork Accelerator 業務代行サービス請求書をはじめとした、なお紙で届く取引関係書類を、2つのスキャンサービスで、電子帳簿保存法に対応した形にて電子化いたします。

本コラムに関連のお問い合わせ

キヤノンマーケティングジャパン株式会社

Webサイトからのお問い合わせ

本コラムについてのご相談、お問い合わせを承ります。

受付時間:平日 9時00分~17時00分

※ 土日祝日・当社休業日は休ませていただきます。